La liquidez en el mercado de criptomonedas se está agotando: El desequilibrio de la oferta entre Bitcoin y Ethereum se intensifica de nuevo

Los analistas de CryptoQuant advierten de un creciente desequilibrio de la oferta entre Bitcoin (BTC) y Ethereum (ETH), que está alcanzando de nuevo niveles críticos - similares a cuando BTC cotizaba por encima de los 100.000 dólares. Según sus datos, la liquidez para los compradores se está agotando, y los fondos restantes simplemente circulan dentro del mercado sin nuevas entradas de capital. Sin nuevas inversiones, este desequilibrio sólo se ha corregido históricamente con la caída de los precios, y la situación actual está repitiendo este patrón.

En este contexto, el mercado de criptomonedas está experimentando una corrección significativa en diciembre de 2025. A mediados de diciembre, Bitcoin ha caído por debajo de 86.000- 88.000 dólares, y Ethereum a alrededor de 2.800- 2.900 dólares, con liquidaciones masivas por valor de cientos de millones de dólares. La capitalización total del mercado fluctúa en torno a los 2,9-3 billones de dólares, con signos de escasa liquidez: los volúmenes de negociación están disminuyendo, y la profundidad de los libros de órdenes en las bolsas sigue siendo débil tras el desplome de otoño.

Factores adicionales que presionan la liquidez del cripto mercado

Bitcoin cotiza en torno a los 86.000-88.000 dólares, mientras que Ethereum ronda los 2.800-2.850 dólares. Estos factores están interconectados y se amplifican mutuamente.

Salidas de ETF

Los ETF al contado de Bitcoin y Ethereum han registrado importantes salidas netas en el cuarto trimestre de 2025, lo que ha contribuido a reducir las entradas de capital institucional fresco.

- ETF de Bitcoin: Las salidas han sido fuertes, con rachas de varias semanas que suman miles de millones (por ejemplo, solo el IBIT de BlackRock vio más de 2.700 millones de dólares en reembolsos a lo largo de varias semanas). Las cifras diarias incluyen cientos de millones en días punta, como los 277-357 millones de dólares de las sesiones de mediados de diciembre. En general, las salidas en el cuarto trimestre han alcanzado varios miles de millones, debido a la recogida de beneficios, la reducción de riesgos y la liquidación de operaciones básicas en medio del posicionamiento de fin de año.

- ETF de Ethereum: La situación es más pronunciada, con días consecutivos de salidas, incluida una notable de 224 millones de dólares el 16 de diciembre (en gran parte de ETHA de BlackRock en ~ 221 millones de dólares). El cuarto trimestre ha sido testigo de reembolsos persistentes por un total de miles de millones, lo que indica un menor entusiasmo institucional y una rotación de capital fuera de ETH.

Estas salidas indican la disminución del apetito por el riesgo entre las instituciones, lo que reduce directamente la liquidez al contado y exacerba la presión a la baja durante las correcciones.

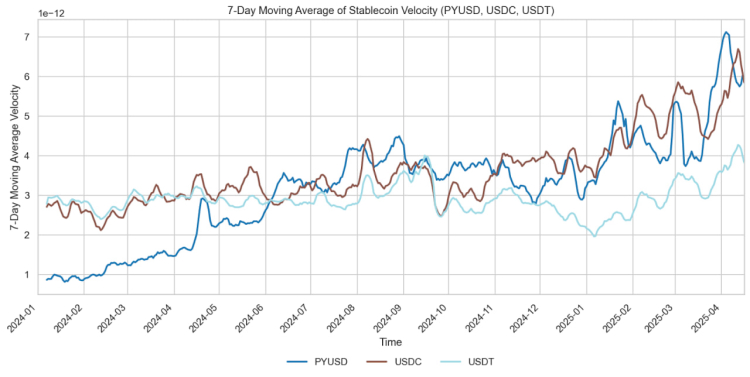

Disminución de la actividad de las stablecoins e incertidumbre macroeconómica

La actividad de las stablecoins, principal indicador de las nuevas entradas de dinero fiduciario en las criptomonedas, se ha debilitado:

- La capitalización total del mercado de stablecoin se sitúa entre 309.000 y 310.000 millones de dólares, lo que supone máximos históricos, pero con un crecimiento más lento y algunas contracciones mensuales a principios de año. Los flujos de entrada a las bolsas han disminuido significativamente (por ejemplo, un 50% desde máximos), y los volúmenes de transferencia han caído, mostrando flujos netos negativos en los últimos periodos.

- Esto refleja una falta de capital fresco: Los inversores están aparcando en stablecoins o saliendo a fiat en medio de la cautela.

Los factores macroeconómicos agravan esta situación:

- Tras el recorte de tipos de diciembre (hasta el 3,50-3,75%), persiste la incertidumbre en torno a la inflación y el empleo, lo que provoca un sentimiento de "aversión al riesgo" a pesar de que los recortes suelen ser alcistas para activos como las criptomonedas.

- La alta probabilidad de una subida en diciembre podría deshacer las operaciones de carry trade en yenes (tomar prestado en yenes para invertir en activos de riesgo), fortaleciendo el yen y el dólar y provocando liquidaciones, de forma similar a los efectos observados en anteriores subidas (caídas del 20-30% en BTC).

En general, la incertidumbre macroeconómica está dirigiendo el capital hacia activos más seguros, reduciendo la liquidez de las criptomonedas.

Acumulación por parte de tenedores institucionales y reducción de la liquidez comercial

Una señal positiva a largo plazo, pero un lastre a corto plazo para la liquidez:

- Las reservas han alcanzado mínimos de varios años o históricos (por ejemplo, alrededor del 8-14% de la oferta, el más bajo desde 2016 según datos de CryptoQuant y Glassnode). Esto está impulsado por apuestas masivas (más del 29-30% de ETH apostadas), cambios a soluciones L2, reapuestas y acumulación de ballenas/institucional (cientos de miles de ETH retiradas).

- Una menor oferta disponible para el comercio hace que el mercado sea "delgado" - volúmenes más pequeños causan mayores oscilaciones de precios. Reduce la presión de venta a largo plazo (alcista para el choque de la oferta en la recuperación de la demanda), pero aumenta la volatilidad a la baja durante el pánico.

En resumen, estos elementos forman un círculo vicioso: Falta de nueva liquidez (de ETFs y stablecoins) + presión macro + oferta "bloqueada" de tenedores = consolidación prolongada o corrección más profunda. Sin entradas renovadas (por ejemplo, reversiones de ETF o señales más claras de los bancos centrales), la vulnerabilidad persiste. A largo plazo, las bajas reservas de divisas siguen siendo un indicador alcista para un posible repunte de la demanda.

3 cajas gratis y una bonificación del 5% añadida a todos los depósitos en efectivo.

5 cajas gratis, gratis a diario y bonificaciones

0% de comisiones en ingresos y reintegros.

Bono de depósito del 11% + FreeSpin

BONO DE DEPÓSITO EXTRA DEL 10% + 2 TIRADAS DE RULETA GRATIS

Maletín gratuito y bonificación de bienvenida del 100

Comentarios